티스토리 뷰

목차

반응형

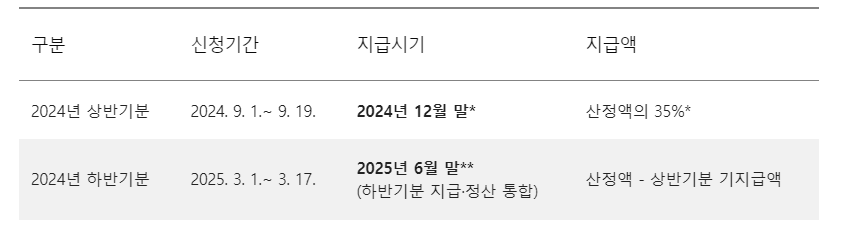

반기신청 vs 정기신청 지급일정

✅ 반기신청 : 근로소득만 있는 근로자

장점 : 연 2회 지급으로 빠른 지원 가능(상반기 신청분은 '24.12.12부터 장려금 지급)

단점 : 반기마다 신청해야 하는 번거로움, 소득 변동에 따른 정산 필요

✅ 정기신청 : 근로소득, 사업소득, 종교인소득이 있은 모든 소득자

장점 : 한번의 신청으로 전체 금액 수령, 모든 소득자 신청 가능

단점 : 지급 시기가 늦어짐('24년분 '25년 9월 정기 지급)

국세청이 올해 귀속 상반기분 근로소득에 대한 근로장려금 신청을 받은 가운데 지급일을 확정지었다. 현재 국세청은 올 상반기 귀속 근로장려금을 신청한 가구에 대해 심사 작업을 진행 중이다.

국세청 홈택스(www.hometax.go.kr)에 접속, 장려금 · 연말정산 · 전자기부금 → 근로장려금 정기/반기 신청 → ‘심사진행상황조회’에서 확인

올 상반기 근로소득만 있는 141만 가구가 신청 대상이며, 중복 신청이 있는 가구에 대해서는 면밀히 검토할 계획이다.

근로장려금 반기신청. 지급일정

근로장려금 최대 지급액

근로장려금의 최대 지급액은 단독가구는 165만 원, 홑벌이는 285만 원, 맞벌이 가구는 330만 원이며, 최대 지급을 받을 수 있는 급여액의 기준은 아래와 같습니다.

✅ 반기신청 시 유의사항

- 상반기 근로장려금을 신청한 경우에는 하반기에도 신청한 것으로 봅니다.

- 상반기분 근로장려금은 ’23년도 가구 · 소득 · 재산요건에 따라 12월에 먼저 지급

- ’25년 6월에 ’24년도의 가구 · 소득 · 재산요건으로 정산하여 추가 환급하거나 환수합니다.

- 반기신청은 ’24년에 근로소득만 있어야 신청할 수 있으나, 사업소득 등이 함께 있는 신청자는 5월 정기신청한 것으로 보아 ’24년 8월에 정산 · 지급하게 됩니다.

- 12월 지급 시엔 근로장려금만 지급하고, 자녀장려금도 해당될 경우 ’25.6월 정산 시 함께 지급합니다.

허위 신청자에 대한 불이익: 지급한 장려금 환수 및 지급 제한

- 환수액 : 지급액 + 가산세(1일 22/100,000)

- 지급제한 : 고의 또는 중과실인 경우 2년, 사기나 그 밖의 부정한 행위인 경우 5년

장려금 감액 및 체납충당

| 재산합계액이 1.7억원 이상 2.4억원 미만인 경우 | 해당 장려금의 50% 지급 |

| 기한 후 신청한 경우 | 해당 장려금의 95% 지급 |

| 소득세 자녀세액공제와 자녀장려금을 중복 신청한 경우 | 자녀세액공제금액 차감 |

| 체납액이 있는 경우 | 환급금액 30%를 한도로 체납액에 충당 |

| 이미 지급한 장려금이 환수되는 경우 | 가산세 부과(1일 22/100,000) |

반응형